- Como cada año, México inauguró las emisiones de países emergentes en los mercados internacionales, en esta ocasión con dos operaciones de bonos denominados en dólares. Al mismo tiempo se realizó el refinanciamiento de deuda externa por 2,300 millones de dólares que redujo en 70% la presión financiera para 2023.

- El bono a 12 años pagará un cupón de 3.5%, el tercer cupón más bajo para bonos denominados en dólares. Con los cupones obtenidos el día de hoy, la actual administración ha logrado alcanzar 6 de los 10 cupones más bajos para bonos denominados en dólares del Gobierno Federal.

- La emisión alcanzó una demanda total de 10,400 millones de dólares, equivalente a 2.5 veces el monto total emitido, y contó con la participación de 240 inversionistas globales.

- Con estas operaciones el Gobierno Federal logra un avance de 57.3% en su programa de financiamiento externo programado para 2022.

Se colocaron dos nuevos bonos de referencia en el mercado de dólares a plazos de 12 y 30 años; es importante mencionar que la última vez que el Gobierno Federal emitió deuda a estos plazos en dicho mercado fue en abril de 2020.

El bono a 12 años pagará un cupón de 3.5% (el tercer cupón más bajo para bonos denominados en dólares). El bono a 30 años pagará un cupón de 4.4%.

El monto total de la operación fue de 5,800 millones de dólares y se integró de la siguiente manera:

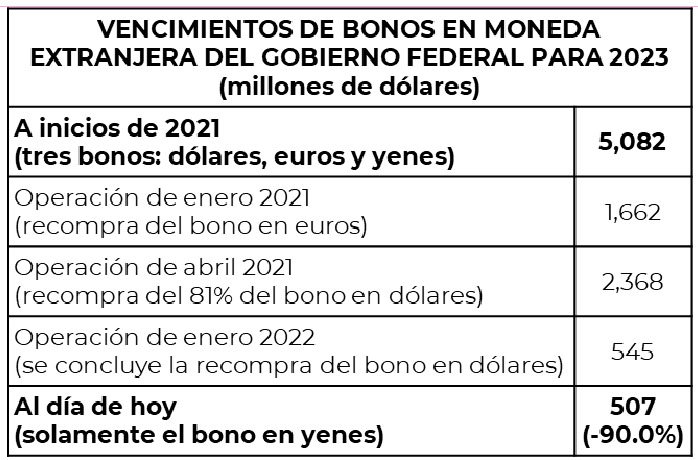

600 millones serán para recomprar anticipadamente un bono con cupón de 4% que originalmente vencía en octubre de 2023. De esta manera, el Gobierno Federal reduce al mínimo posible los vencimientos de bonos denominados en moneda extranjera programados para 2023.

- 1,700 millones corresponden a intercambios de bonos a lo largo de la curva por las nuevas referencias con el objetivo de brindar mayor liquidez y reducir el costo promedio de la deuda. Se brindó a los inversionistas la oportunidad de intercambiar sus bonos: i) con vencimiento entre 2025 y 2032 por el nuevo bono a 12 años, o ii) con vencimiento entre 2044 y 2051 por el nuevo bono a 30 años.

- 3,500 millones para cubrir necesidades de financiamiento (1,600 millones en el bono a 12 años y 1,900 millones en el bono a 30 años).

La Secretaría de Hacienda y Crédito Público reafirma su compromiso de mantener finanzas públicas sanas, utilizando el endeudamiento externo como una fuente complementaria de financiamiento, siempre y cuando se alcancen condiciones favorables de costo, monto y plazo, como se estableció en el Plan Anual de Financiamiento 2022.